12月5日,圣桐特医(青岛)营养健康科技股份公司(以下简称“圣桐特医”)向港交所主板提交上市申请,独家保荐人为中信证券。这是继其于2025年5月30日递表失效后的再一次申请。

招股书显示,圣桐特医是中特医食品提供商之一,专注于特医食品产品开发、生产及销售。以2024年零售额计,公司在中国特医食品市场中稳居本土特医食品品牌榜首,并在所有特医食品品牌中占据第四席位,市场份额为6.3%及公司在中国婴儿特医食品市场中稳居本土特医食品品牌榜首,并在所有特医食品品牌中占据第三席位,市场份额为9.5%。

截至最后实际可行日期,圣桐特医已推出14款主要特医食品产品,各有其独特的医疗用途及目标人群,另有16款主要新产品正在研发中。截至同日,公司持有中国婴儿特医食品注册证书数量位居中国特医食品品牌之首。

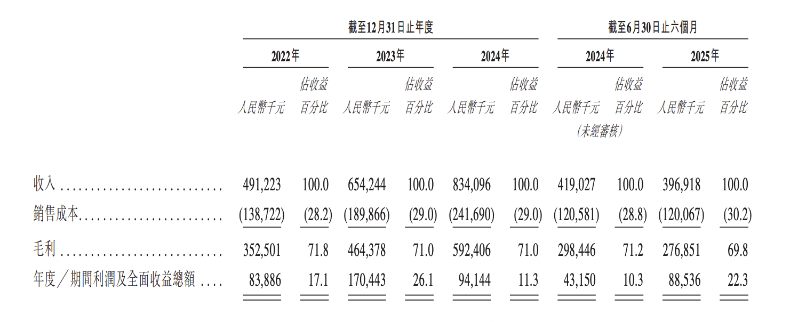

2022年至2024年,圣桐特医收入分别为4.91亿元、6.54亿元、8.34亿元;净利润分别为8388.6万元、1.7亿元、9414.4万元;毛利率分别为71.8%、71%、71%。

2025年上半年,圣桐特医收入为3.97亿元,同比减少5.28%;净利润为8853.6万元,同比增长105.18%;毛利率为69.8%,上年同期为71.2%。

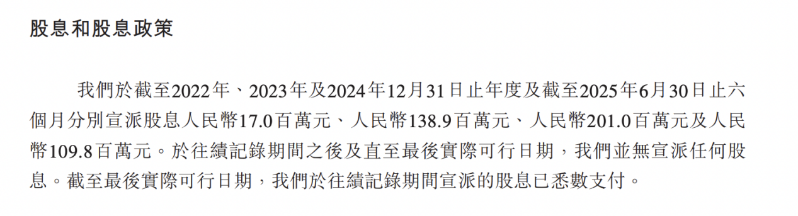

2022年-2024年及2025年上半年,圣桐特医分别宣派股息1700万元、1.39亿元、2.01亿元及1.1亿元,合计宣派股息约4.67亿元,超过了同期净利润的总和。

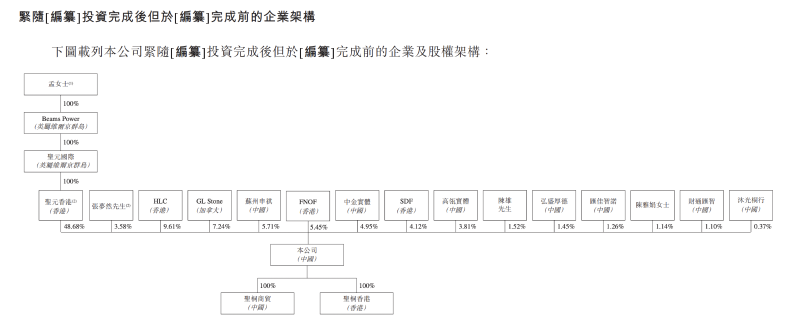

IPO前,圣元香港持股为48.68%,张梦然持股为3.58%。圣元香港是一间由圣元国际全资拥有的公司,而圣元国际则由BeamsPower全资拥有,BeamsPower则由孟秀清全资拥有。

孟秀清、张亮、张梦然、BeamsPower、圣元国际及圣元香港构成上市规则项下的圣桐特医的控股股东集团。他们一共持股为52.26%。孟秀清与张亮为配偶关系,张梦然为孟秀清及张亮的儿子。

编辑︱杨舟